|

EN BREF

|

L’assurance société constitue un élément fondamental de la gestion des risques pour toute entreprise, quelle que soit sa taille ou son secteur d’activité. Elle vise à protéger non seulement les biens et les intérêts de la société, mais également à garantir la sécurité financière de ses collaborateurs. Les entrepreneurs doivent naviguer à travers une multitude d’options d’assurances professionnelles, certaines pouvant être obligatoires selon la nature de l’activité exercée. Dans cet univers complexe, il est essentiel de comprendre les différentes assurances disponibles, leur utilité, ainsi que les obligations légales associées pour assurer la pérennité de l’entreprise.

L’ assurance société représente un ensemble de solutions destinées à protéger les entreprises contre divers risques liés à leur activité. Que vous soyez entrepreneur individuel, micro-entrepreneur ou dirigeant d’une grande société, il existe différentes offres d’assurance adaptées. Cet article se penche sur les avantages et inconvénients de ces contrats, afin de vous guider dans votre choix.

Avantages

L’un des principaux avantages de souscrire à une assurance pour votre société est la tranquillité d’esprit qu’elle procure. En cas de dommages causés à des tiers, l’assurance responsabilité civile professionnelle garantit la prise en charge des frais de réparation, permettant ainsi à votre entreprise de fonctionner sans interruption. Cette couverture est essentielle pour éviter des pertes financières significatives.

De plus, certaines assurances, comme l’assurance multirisque, offrent une protection complète contre différents types de sinistres, tels que les incendies, les vol ou les dégâts des eaux. Cela permet une gestion des risques efficace au sein de votre entreprise.

En outre, l’assurance d’entreprise peut couvrir les pertes d’exploitation dues à un sinistre, assurant ainsi la pérennité de votre activité. Par exemple, si votre entreprise subit une interruption de service à cause d’un incident, vous pouvez bénéficier d’une compensation financière, facilitant la reprise de l’activité.

Pro BTP contact : comment joindre le service client facilement

EN BREF Pro BTP : Contactez le service client pour vos demandes. Moyens de contact : numéro de téléphone, email, adresse postale. Horaires d’ouverture : Disponibilité du service client. Réponses rapides : Conseils pour obtenir des réponses efficaces. Démarches en…

Inconvénients

Malgré leurs nombreux avantages, les assurances professionnelles présentent également des inconvénients qu’il est important de considérer. Tout d’abord, les frais annuels peuvent représenter un coût non négligeable pour les entreprises, en particulier pour les micro-entrepreneurs dont les ressources sont souvent limitées. Par exemple, le coût moyen d’une garantie est d’environ 850 € par an.

Un autre inconvénient réside dans la complexité des contrats d’assurance. En effet, il est parfois difficile de comprendre parfaitement toutes les clauses et les couvertures proposées. Cela rend essentiel de bien se renseigner ou de faire appel à un professionnel de l’assurance pour éviter de souscrire à une police inadaptée à vos besoins spécifiques.

Enfin, des exclusions de garantie peuvent s’appliquer, ce qui signifie que certaines situations ne seront pas couvertes. Il est donc crucial de lire attentivement les conditions générales avant de souscrire une assurance afin d’éviter de mauvaises surprises lors d’un sinistre.

L’assurance société est un élément crucial pour assurer la pérennité et la sécurité financière de votre entreprise. Elle englobe plusieurs types de couvertures qui visent à protéger les activités professionnelles, les collaborateurs, ainsi que les biens de l’entreprise contre divers risques. Cet article présente les différents types d’assurances, leur importance, ainsi que les obligations légales qui peuvent s’appliquer selon votre secteur d’activité.

Mutuelle pro BTP : analyse des tarifs 2021

EN BREF Mutuelle PRO BTP dédiée aux particuliers du BTP Tarifs compétitifs adaptés aux professionnels Remboursements effectués sous 48 heures Variété des niveaux de garanties disponibles Couverture des frais médicaux variés Options intéressantes pour l’hospitalisation et les soins Services gratuits…

Les différents types d’assurances professionnelles

Il existe plusieurs types d’assurances professionnelles auxquelles une société peut souscrire, notamment :

Assurance responsabilité civile professionnelle

L’assurance responsabilité civile professionnelle, souvent abrégée en RC Pro, est une couverture essentielle qui protège l’entreprise contre les dommages causés à des tiers dans le cadre de son activité. Cette assurance est obligatoire pour certaines professions et permet de se prémunir contre les risques financiers dus à des erreurs, omissions ou négligences.

Assurance multirisque professionnelle

Cette assurance regroupe plusieurs garanties, telles que la protection des locaux, du matériel et des stocks. Elle permet ainsi de couvrir divers types de sinistres, comme les incendies, les vols ou les dégâts des eaux. L’assurance multirisque est particulièrement recommandée pour les entreprises souhaitant une couverture étendue et adaptable.

Assurance perte d’exploitation

En cas d’interruption d’activité dû à un sinistre, l’assurance perte d’exploitation couvre les pertes de revenus et aide à maintenir la trésorerie de l’entreprise. Cela permet à l’entreprise de faire face aux charges fixes pendant la période de fermeture ou de ralentissement d’activité.

La vie professionnelle chez GMF : enjeux et perspectives

EN BREF Assurance professionnelle adaptée aux agents des services publics Nouveau contrat VIE PRO pour une protection renforcée Couvrement des risques liés à l’activité professionnelle Assurance responsabilité civile professionnelle pour divers métiers Formation et développement professionnel par le comité d’entreprise…

Assurances obligatoires selon le secteur

Selon le type d’activité exercée, certaines assurances peuvent être imposées par la loi. Par exemple, les entreprises du bâtiment doivent souscrire une assurance garantie décennale pour couvrir les dommages pouvant survenir après la livraison des travaux. De même, pour les professions libérales, la responsabilité civile professionnelle est souvent rendue obligatoire.

GMF mon compte : guide complet pour gérer vos assurances en ligne

EN BREF Accès sécurisé à votre Espace Client GMF en ligne Gestion simplifiée de vos contrats d’assurance en quelques clics Consultez vos remboursements et cotisations facilement Prise de rendez-vous avec vos conseillers GMF Modifications de vos coordonnées bancaires à tout…

Coûts des assurances professionnelles

Le coût des assurances professionnelles peut varier considérablement en fonction des garanties souscrites et des risques associés à l’activité. En moyenne, un micro-entrepreneur peut s’attendre à payer environ 850 € par an pour sa garantie. Il est essentiel de bien évaluer les besoins de votre entreprise pour choisir une couverture adaptée à votre budget.

Comment contacter la macif professionnel pour vos besoins d’assurance

EN BREF Pour vos besoins d’assurance professionnelle, contactez la Macif. Numéro de téléphone : 09 69 39 49 49, disponible du lundi au vendredi de 8h à 20h et samedi de 9h à 17h. Assistance 24/7 en cas d’urgence :…

Le rôle de l’assurance dans la gestion des risques

L’assurance d’entreprise ne se limite pas uniquement à la protection financière. Elle joue un rôle fondamental dans la gestion des risques en aidant les dirigeants à anticiper et à se préparer aux imprévus. Une bonne stratégie d’assurance permet non seulement de se conformer aux obligations légales, mais aussi de protéger les actifs et de conserver la confiance des clients et partenaires.

Souscrire à des assurances adaptées est essentiel pour la sécurité de votre entreprise et pour assurer sa continuité. Il est conseillé de consulter un professionnel pour obtenir des conseils adaptés à votre situation et évaluer les différentes solutions d’assurance disponibles.

Pour approfondir vos connaissances sur les assurances professionnelles, vous pouvez consulter les liens suivants :

- Assurance Assu 2000

- Qu’est-ce qu’une assurance professionnelle ?

- Assurance pour SARL

- Assurance risques professionnels

- Tarif assurance RC Pro

- Les 3 assurances obligatoires pour les entreprises

- Assurances pour la création d’entreprise

- Comment assurer mon entreprise

- Assurance GMF Professionnel

L’assurance pour les entreprises est un aspect crucial de la gestion des risques professionnels. Elle permet à une société de se protéger contre divers sinistres et imprévus qui pourraient affecter son activité. Cet article explore les types d’assurances disponibles, leur importance, et les obligations qui peuvent en découler pour les sociétés. Que vous soyez un micro-entrepreneur ou à la tête d’une grande entreprise, comprendre ces éléments est essentiel pour garantir la pérennité de votre activité.

Macif : comprendre la responsabilité civile et ses enjeux

EN BREF Responsabilité civile : principe et importance dans la vie quotidienne. Protection des biens et interactions avec autrui. Assurance responsabilité civile de la Macif : couverture adaptée à de nombreux besoins. Compréhension des enjeux liés à la responsabilité civile…

Types d’assurances professionnelles

Différentes assurances professionnelles sont disponibles pour répondre aux besoins variés des entreprises. Parmi les plus courantes, on trouve :

Responsabilité Civile Professionnelle

C’est une assurance qui couvre les dommages causés à des tiers dans le cadre de l’activité professionnelle. Elle est souvent obligatoire pour certaines professions, en particulier celles du secteur du bâtiment et des services.

Assurance Multirisque

Cette forme d’assurance regroupe plusieurs garanties en un seul contrat, incluant la couverture des locaux, du matériel et des pertes d’exploitation. Elle s’avère être un outil complet pour protéger une société.

Assurance Perte d’Exploitation

Ce type d’assurance compense les pertes financières dues à l’arrêt temporaire de l’activité suite à un sinistre. Il est particulièrement utile pour les entreprises soumises à des interruptions fréquentes.

Tout savoir sur les assureuses : rôles et responsabilités

EN BREF Rôle des assureurs : Protection des biens et des individus contre les risques. Obligations légales : Devoir d’information et de conseil adaptés aux clients. Responsabilités : Gestion des sinistres et indemnisation en cas d’incidents. Assurances de biens et…

Les obligations d’assurance pour les entreprises

Bien que toutes les entreprises ne soient pas tenues de souscrire une assurance professionnelle, certaines garanties sont obligatoires selon le secteur d’activité. Les professions réglementées telles que les professions libérales, le bâtiment ou le transport doivent se conformer à des exigences spécifiques en matière d’assurance.

À quoi sert un assureur : comprendre son rôle et ses missions

EN BREF Rôle de l’assureur : Protection des biens et personnes contre divers risques. Fonctionnement : Engagement à indemniser en cas de sinistre en échange de cotisations. Conseil : Fournir des contrats adaptés aux besoins des clients. Missions : Gérer…

Coût de l’assurance entreprise

Le coût de l’assurance peut varier considérablement en fonction de la couverture choisie, de la taille de l’entreprise et de son secteur d’activité. Par exemple, pour un micro-entrepreneur, la prime annuelle moyenne peut atteindre 850 €. Il est donc essentiel de bien évaluer ses besoins afin de choisir la couverture adéquate.

Importance de l’assurance pour la sécurité financière

Une assurance entreprise bien choisie joue un rôle clé dans la sécurité financière d’une société. En cas de sinistre, elle permet de limiter les pertes et d’assurer la continuité de l’activité. Pour les enjeux financiers et juridiques, il est donc recommandé de souscrire les polices appropriées.

Ressources utiles

Pour approfondir vos connaissances sur les assurances professionnelles, vous pouvez consulter les ressources suivantes :

- Les principales assurances pour une entreprise

- Tout savoir sur l’assurance RCS : protection et avantages

- Les différents types d’assurance à connaître pour bien se protéger

- Assurances pour les entrepreneurs

- Éléments essentiels du contrat d’assurance

- Informations sur les obligations d’assurance

Comparatif des Assurances Sociétaires

| Type d’Assurance | Description |

| Responsabilité Civile Professionnelle | Couvre les dégâts causés à autrui dans le cadre de l’activité professionnelle. |

| Assurance Multirisque | Protège contre divers risques (incendie, vol, dommages aux biens). |

| Assurance Perte d’Exploitation | Compense la perte de revenus suite à un sinistre impactant l’activité. |

| Assurance Flotte Automobile | Couvre les véhicules d’entreprise contre risques routiers. |

| Garantie Décennale | Obligatoire pour les entreprises du bâtiment, couvre les dégâts sur 10 ans. |

| Assurance Santé Collective | Protège les collaborateurs en cas de maladie ou d’accident. |

| Assurance Cyber Sécurité | Protection contre les attaques informatiques et les pertes de données. |

| Assurance Responsabilité Civile des Dirigeants | Couvre les actions des dirigeants et risques liés à leur prise de décision. |

| Assurance Équipement | Protège les équipements et machines de l’entreprise contre les dommages. |

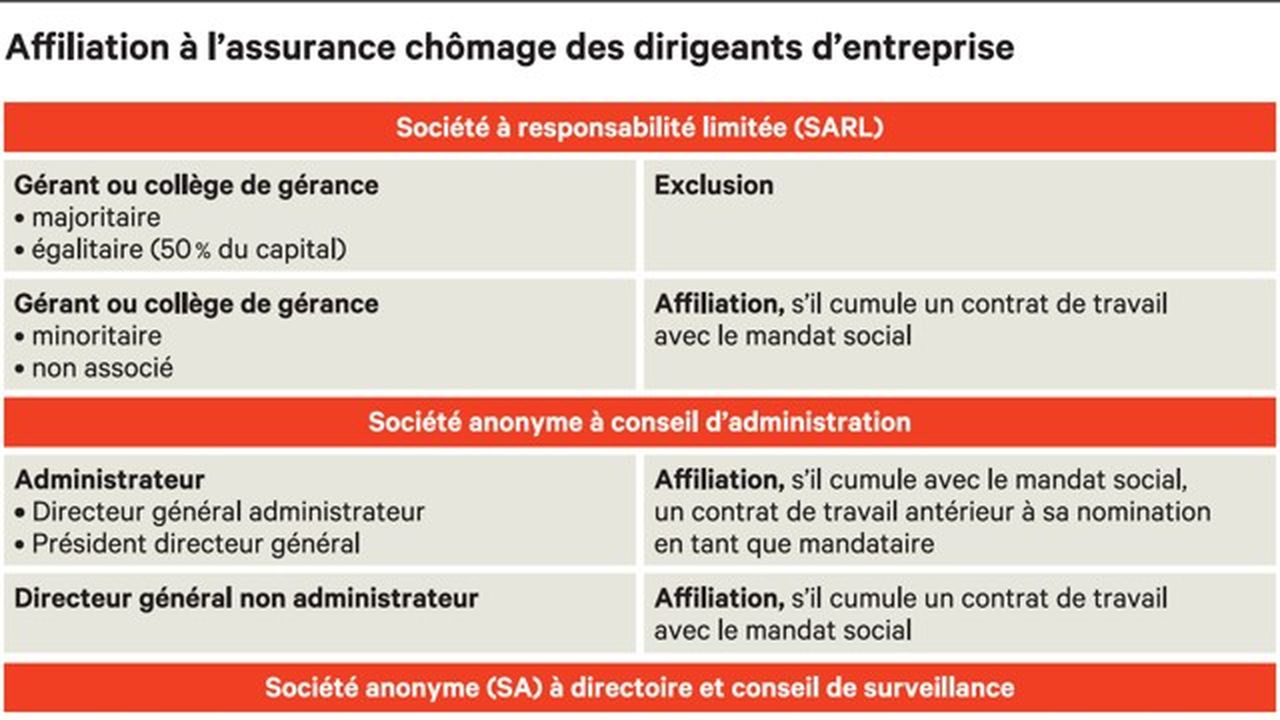

| Assurance Chômage | Protéger le dirigeant en cas de cessation d’activité involontaire. |

Lorsqu’il s’agit de s’assurer, une entreprise doit naviguer à travers diverses options et obligations. Beaucoup se demandent si la souscription à une assurance professionnelle est réellement nécessaire. La réponse dépend de plusieurs facteurs, y compris la nature de l’activité exercée et la situation spécifique de la société. En effet, certaines assurances peuvent être obligatoires, tandis que d’autres relèvent du choix stratégique de protection des actifs de l’entreprise.

Dans le cadre des assurances pour micro-entrepreneurs, par exemple, il est souvent recommandé de souscrire une garantie d’un montant égal ou supérieur aux ressources financières de l’entreprise. En général, le coût annuel de cette garantie est estimé à environ 850 €. Cela en vaut la peine pour protéger son activité et anticiper les risques.

Les entreprises sont exposées à divers risques, et il existe plusieurs types d’assurances professionnelles qui peuvent aider à atténuer ces dangers. Parmi elles, on retrouve la responsabilité civile, la flotte automobile, l’assurance multirisque, et l’assurance perte d’exploitation. Chacune de ces couvertures vise à protéger l’entreprise contre des sinistres variés, allant des dommages causés à des tiers aux pertes financières dues à des interruptions d’activité.

La responsabilité civile professionnelle, en particulier, est une assurance essentielle qui permet de couvrir les dommages causés à autrui, que ce soit aux clients, fournisseurs ou même à des passants. Cette assurance est même rendue obligatoire pour certaines professions, garantissant ainsi un minimum de protection juridique.

Il est également crucial de prendre en compte les obligations spécifiques liées à chaque secteur d’activité. Par exemple, les entreprises du bâtiment doivent souscrire à une garantie décennale, qui les couvre en cas de dommages liés à des travaux réalisés. Comprendre ces obligations est fondamental pour éviter des surprises désagréables et assurer la pérennité de son activité.

La notion d’assurance professionnelle englobe donc une multitude de contrats adaptés aux divers besoins des entreprises. Il est fortement conseillé de bien analyser les risques encourus et de sélectionner les couvertures adéquates pour chaque situation particulière. Cela participe à une bonne gestion des risques et contribue au maintien de l’activité de l’entreprise.

L’assurance société est un élément fondamental pour la pérennité d’une entreprise. Elle spécialement conçue pour protéger les entrepreneurs contre les risques auxquels leur activité est exposée. Plusieurs types d’assurances peuvent être considérées en fonction des spécificités de l’entreprise et de son secteur d’activité. Cet article vous propose un aperçu des principales garanties disponibles, des obligations légales et des conseils pour choisir la couverture la plus adaptée.

Les différents types d’assurances professionnelles

Les assurances professionnelles sont variées et s’adaptent aux besoins de chaque entreprise. Parmi les plus courantes, on trouve :

Responsabilité Civile Professionnelle (RCP)

La Responsabilité Civile Professionnelle est souvent obligatoire. Elle couvre les dommages qu’une entreprise peut causer à des tiers, qu’ils soient liés à ses clients, fournisseurs ou même à des passants. Cette assurance est cruciale pour se prémunir contre d’éventuelles réclamations en cas de dommages accidentels.

Assurance Multirisque

L’assurance multirisque combine plusieurs garanties en une seule police. Elle protège les locaux, le matériel, ainsi que les biens de l’entreprise contre divers risques tels que l’incendie, le dégât des eaux ou le vol. Cette formule est généralement recommandée pour une couverture complète.

Perte d’Exploitation

Ce type d’assurance compense les pertes financières subies par une entreprise en cas d’interruption de son activité suite à un sinistre. Elle est vitale pour garantir la viabilité financière de l’entreprise pendant la période de rétablissement.

Les assurances obligatoires pour les entreprises

En France, certaines assurances sont imposées légalement selon le type d’activité exercée. Par exemple, les entreprises du bâtiment doivent souscrire à la garantie décennale, qui couvre les dommages pouvant survenir dans les dix ans suivant la réalisation des travaux. Les micro-entrepreneurs doivent également prendre en compte ces obligations pour sécuriser leur activité.

Évaluer les besoins en matière d’assurance

Pour sélectionner les assurances adéquates, il est essentiel d’évaluer les risques spécifiques à votre entreprise. Cela implique de prendre en compte :

- La nature de votre activité

- Le type de biens et d’équipements que vous possédez

- Le nombre de collaborateurs et les risques liés à leur travail

Une analyse approfondie permettra d’identifier les couvertures nécessaires pour protéger au mieux l’entreprise.

Le coût des assurances professionnelles

Le coût des assurances professionnelles varie considérablement en fonction des garanties souscrites, de la taille de l’entreprise et des risques associés. En moyenne, le coût annuel pour une garantie basique tourne autour de 850 euros pour un micro-entrepreneur. Il est donc conseillé de comparer différentes offres pour obtenir le meilleur rapport qualité-prix.

Les démarches pour souscrire une assurance

Pour souscrire une assurance professionnelle, les entrepreneurs doivent fournir des informations détaillées sur leur activité. Cela inclut souvent une description des services offerts, des revenus prévisionnels et une estimation des risques. Il est judicieux de consulter un courtier en assurances pour bénéficier de conseils personnalisés et d’une assistance dans le choix des contrats adaptés.

Les assurances professionnelles constituent un élément fondamental pour la protection des entreprises. Bien que la souscription d’une assurance ne soit pas toujours obligatoire, elle est fortement recommandée pour se prémunir contre divers risques. En fonction de l’activité exercée, certaines assurances peuvent même être imposées par la loi, comme l’assurance Responsabilité Civile Professionnelle, qui protège contre les dommages causés à des tiers.

Pour les micro-entrepreneurs, il est crucial d’évaluer le montant de la couverture, qui doit être égal ou supérieur à leurs ressources financières. En effet, le coût annuel de cette garantie se chiffre en moyenne à 850 €, un investissement nécessaire pour assurer la pérennité de l’activité.

Les entreprises doivent envisager plusieurs types d’assurances pour couvrir les divers risques professionnels. Parmi celles-là, on retrouve la flotte automobile, l’assurance multirisque, et la garantie contre la perte d’exploitation. Chacune de ces polices a pour objectif de protéger à la fois l’entreprise et ses collaborateurs, tout en soutenant la continuité des activités en cas de sinistre.

Par ailleurs, il est essentiel de connaître les obligations d’assurance spécifiques à son secteur d’activité. Par exemple, un constructeur doit impérativement souscrire une garantie décennale pour couvrir les dommages pouvant survenir après l’achèvement de travaux.

En résumé, les assurances sociétaires sont des instruments indispensables pour gérer les risques auxquels une entreprise pourrait faire face. Une bonne compréhension des différentes polices disponibles et de leurs implications permettra aux entrepreneurs de prendre des décisions éclairées, assurant ainsi la sécurité et la stabilité de leur entreprise.

FAQ sur l’Assurance Société

Qu’est-ce qu’une assurance professionnelle ? L’assurance professionnelle englobe l’ensemble des contrats d’assurance que peut souscrire une entreprise en rapport avec son activité afin de se protéger contre divers risques.

Est-il obligatoire de souscrire à une assurance professionnelle ? La souscription d’une assurance professionnelle n’est pas systématiquement obligatoire, cela dépend de la situation de chaque entreprise et de la nature de son activité.

Quelles sont les principales assurances pour une entreprise ? Les principales assurances comprennent la responsabilité civile, les flottes automobiles, l’assurance multirisque, et de protection contre la perte d’exploitation.

Qu’est-ce que la responsabilité civile professionnelle ? La responsabilité civile professionnelle couvre les dommages que l’entreprise pourrait causer à des tiers, que ces derniers soient liés à ses activités (clients, fournisseurs) ou non (passants).

Quelles assurances sont obligatoires pour certaines professions ? Certaines professions, comme dans le secteur du bâtiment, doivent souscrire des assurances spécifiques, telles que la garantie décennale.

Quel est le coût moyen d’une assurance professionnelle ? Le coût annuel d’une garantie pour un professionnel est en moyenne de 850 €, bien que ce montant puisse varier en fonction des besoins spécifiques de l’entreprise.

Comment l’assurance contribue-t-elle à la sécurité financière de l’entreprise ? L’assurance permet de se prémunir contre les principaux risques liés à l’activité de l’entreprise, protégeant ainsi les collaborateurs et assurant la continuité des opérations.